Опубликовано в журнале "Финансовый менеджмент" №1 год - 2007

специалист Департамента финансового обеспечения системы ПФР,

студент 5-го курса

Государственного

университета управления

С момента старта современного пенсионного реформирования изменение темпов роста доходной и расходной частей бюджета ПФР от года к году вновь приобрело синхронный характер. В условиях существенного сокращения ресурсной базы обязательного пенсионного страхования (далее — ОПС) главной задачей стало поддержание достигнутого уровня жизни пенсионеров через изыскание дополнительных источников поступления средств, предназначенных для финансирования всевозрастающего дефицита бюджета ПФР. Обеспечение повышенного по сравнению с динамикой доходов роста расходов становится недостижимо: в 2005 г. дефицит бюджета ПФР вырос приблизительно в 4 раза по отношению к дефициту бюджета 2003 г., финансовый резерв уменьшился более чем на 41,5 млрд руб. Согласно Закону № 174-ФЗ на 2006 г. запланировано превышение расходов над доходами распределительной части системы ОПС в размере 94,3 млрд руб., из которых 74,5 млрд компенсируют субвенции ПФР из госбюджета, и на оставшуюся часть будет сокращен финансовый резерв Фонда, как ожидается, до 6—7 млрд руб. (см. рис.1).

<*> С учетом субвенций из федерального бюджета на покрытие дефицита бюджета Фонда в 2005—2006 гг.

Рис. 1. Динамика основных параметров бюджета ПФР в 1993—2006 гг.

Наиболее полное представление о характере относительных изменений в поступлении и расходовании средств Фонда в рамках его деятельности в системе ОПС дает сопоставление темпов прироста, с одной стороны, страховых взносов, налоговых платежей в ПФР и фонда оплаты труда в общероссийском масштабе и, с другой стороны, объема выплаченных пенсий по труду и совокупного уровня цен.

Несмотря на тесную зависимость между уровнем оплаты труда застрахованных и величиной поступающих в ПФР страховых взносов и налоговых платежей, вплоть до 1999 г. прослеживалось расхождение в динамике их темпов прироста: неизменная скорость прироста оплаты туда сопровождалась замедлением увеличения поступлений взносов и налогов в Фонд. К 2000 г. ситуация сбалансировалась, и на протяжении последующего года наблюдалось равнозначное снижение обоих показателей. В 2001 г. наметилось возрастание темпов прироста фонда оплаты труда и финансовых ресурсов системы пенсионного страхования, сменившееся в 2002—2003 гг. снижением темпов прироста до 20—22%. В последующем году сумма страховых взносов и налоговых поступлений на ОПС и фонд оплаты туда синхронно возросли на 21 и 23% соответственно. Снижение налогового бремени для хозяйствующих субъектов в отношении уплаты ЕСН в 2005 г. обусловило стремительное сокращение поступлений налоговых платежей в бюджет ПФР и, как следствие, привело к резкому расхождению между темпами прироста фонда оплаты труда наемных работников и ресурсной базой системы ОПС (см. рис.2).

Рис. 2. Прирост фонда оплаты труда наемных работников и обязательных платежей на пенсионное страхование в 1999—2005 гг., %<*>

<*> Российский статистический ежегодник. 2005: Стат. сб./ Росстат. — М., 2006. — С. 325; Социальное положение и уровень жизни населения России. 2005: Стат. сб./ Росстат. — М., 2005. — С. 28; http://www.pension.ru/ /opin_12.htm.

Графическая иллюстрация изменения темпов прироста трудовых пенсий и потребительских цен представлена на рис. 3. Она отражает снижение повышательной динамики объема выплат трудовых пенсий в 1996—1999 гг. вплоть до достижения ею отрицательного значения в 1999 г. (по причине увеличения задолженности Фонда по выплате всех видов пенсий, в том числе пенсий по труду) на фоне ускорения инфляционного прироста цен. Устранение задолженности и своевременное проведение индексации пенсий в 2000—2006 гг. способствовали установлению двукратного превышения темпами прироста расходов Фонда на выплату трудовых пенсий темпов прироста совокупного уровня цен при снижении их значений к концу периода.

Рис. 3. Прирост совокупного уровня потребительских цен и расходов на выплату трудовых пенсий в 1996—2005 гг., %<*>

<*> Российский статистический ежегодник. 2005: Стат. сб./ Росстат. — М., 2006. — С. 27.

Структурный анализ расходов на выплату пенсий и соответствующих им доходных статей бюджета позволяет выявить положительное влияние изменений в тарифной политике ПФР, вступивших в силу с 2005 г., на степень согласованности структур доходной и расходной частей бюджета пенсионной системы.

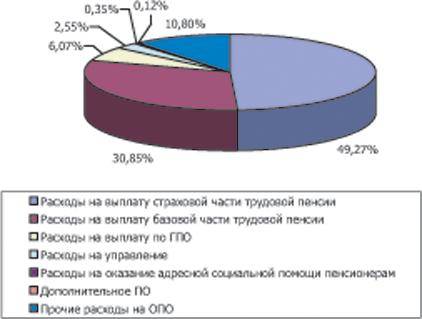

Внедрение нового финансового механизма функционирования ПФР в 2002 г. сопровождалось переходом к формированию более 50% всех доходов Фонда, предназначенных для финансирования трудовых пенсий, налоговым методом при преимущественно страховом направлении расходования средств, о чем свидетельствует анализ структуры доходов и расходов ПФР по состоянию на год начала реформы (см. рис. 4 и рис. 5). Наибольший удельный вес в составе источников доходной части бюджета Фонда занимали поступления ЕСН, направляемые на финансирование базовой части трудовых пенсий (50,2% доходов ПФР), выплата которой составляла не более 30,9% расходов ПФР. Наряду с этим на выплату страховой части пенсий направлялось порядка 49,3%, в то время как страховые взносы на ее финансирование не превышали 39,5% доходов бюджета пенсионной системы. В результате при низком уровне обеспеченности выплаты страховой части трудовых пенсий в 2002 г. (88,8%) аналогичный показатель для базовых пенсий достиг 180,2%.<*>

<*> Федеральный закон «Об исполнении бюджета Пенсионного фонда РФ за 2002 год» от 28 июля 2004 г. № 90-ФЗ.

Рис. 4. Структура доходов бюджета ПФР на 2002 год

Рис. 5. Структура расходов бюджета ПФР на 2002 г.

В соответствии с Законом № 174-ФЗ поступление в 2006 г. страховых взносов на ОПС, зачисляемых в ПФР на выплату страховой части трудовой пенсии, запланировано на уровне 621 070 млн руб., что составляет 42,4% от доходной части бюджета Фонда, средств ЕСН в форме субвенций из федерального бюджета — в сумме 485 950 млн руб., или 33,2% всех доходов ПФР. Расходы Фонда по ОПС ожидаются в текущем году в размере 1 166 754 млн руб., в том числе по выплате: базовой части трудовой пенсии — 486 048 млн руб., страховой части трудовой пенсии — 680 705 млн руб. (соответственно 33,2% и 46,5% расходной части бюджета ПФР) (см. рис. 6 и рис. 7).

Рис. 6. Структура доходов бюджета ПФР на 2006 г.<*>

<*> Федеральный закон «О бюджете Пенсионного фонда РФ на 2006 год» от 22 декабря 2005 г. № 174-ФЗ.

Рис. 7. Структура расходов бюджета ПФР на 2006 г.

Изучение структуры доходной и расходной частей бюджета ПФР на 2006 г. позволяет сделать вывод о выравнивании обеспеченности пенсионных выплат по институтам распределительной части системы ОПС, что объясняется установлением согласованности денежных потоков соответствующих групп доходов и расходов (см. табл. 3).

Таблица 3

Показатели финансовой устойчивости распределительной составляющей бюджета ПФР

№ стр. |

Показатель |

2002 г. |

2003 г. |

2004 г. |

2005 г. |

2006 г. |

1 |

Страховые взносы, налоговые платежи (стр.1.1 + стр.1.2), тыс. руб. |

592 604 750 |

709 462 976 |

847 093 358 |

997 549 062 |

1 107 020 000 |

|

в том числе: |

|

|

|

|

|

1.1 |

средства ЕСН, поступающие из федерального бюджета |

331 603 220 |

368 238 275 |

441 317 482 |

436 109 062 |

485 950 000 |

1.2 |

страховые взносы на ОПС, направляемые на выплату страховой части трудовой пенсии |

261 001 530 |

341 224 702 |

405 775 876 |

561 440 000 |

621 070 000 |

2 |

Трудовые пенсии (стр.2.1 + стр.2.2), тыс. руб. |

477 822 365 |

722 749 938 |

868 635 550 |

1 033 528 769 |

1 166 731 626 |

|

в том числе: |

|

|

|

|

|

2.1 |

выплата базовой части трудовой пенсии |

184 003 415 |

267 910 315 |

316 635 327 |

430 995 200 |

485 950 000 |

2.2 |

выплата страховой части трудовой пенсии, пособий и компенсаций |

293 818 950 |

454 839 623 |

552 000 223 |

602 533 569 |

680 781 626 |

3 |

Коэффициент финансовой обеспеченности системы пенсионного страхования (табл.1 стр. «Страховые взносы, налоговые платежи» / табл.1 стр. «Трудовые пенсии и пособия»), %) |

98,09 |

98,09 |

97,55 |

96,62 |

95,04 |

4 |

Коэффициент обеспеченности выплаты трудовых пенсий (стр.1 / стр.2), % |

124,02 |

98,16 |

97,52 |

96,52 |

94,88 |

5 |

Коэффициент обеспеченности выплаты страховой части трудовых пенсий (стр.1.2 / стр.2.2), % |

88,83 |

75,02 |

73,51 |

93,18 |

91,23 |

6 |

Коэффициент обеспеченности выплаты базовой части трудовых пенсий (стр.1.1 / стр.2.1), % |

180,22 |

137,45 |

139,38 |

101,19 |

100 |

Снижение значения коэффициента обеспеченности выплаты базовой части трудовых пенсий со 180 до 100% за период с 2002 по 2006 г. и неустойчивое повышение значения коэффициента обеспеченности страховой части пенсий по труду с 89 до 91% за тот же период свидетельствуют об ухудшении финансовой устойчивости всей распределительной системы российского пенсионного страхования. Процентное соотношение доходов и расходов условно-накопительной составляющей бюджета ПФР сокращалось на протяжении 2000—2005 гг., и в настоящее время уровень обеспеченности поступлениями обязательств ПФР является самым низким за всю историю существования Фонда — 93,64% по финансовому плану на 2006 г. (см рис. 8). При этом тенденция дальнейшего увеличения дефицита бюджета Фонда сохраняется, обусловливая снижение страхового потенциала системы ОПС и возрастание ее зависимости от федерального бюджета.

Рис. 8. Коэффициент обеспеченности расходов доходами в рамках распределительной части бюджета ПФР в 1993—2006 гг.

Основная причина несбалансированности бюджета пенсионной системы обусловлена наличием механизмов нецелевого (нестрахового) расходования пенсионных средств согласно базовым принципам пенсионного страхования: в российском пенсионном законодательстве предусмотрены условия получения трудовой пенсии независимо от уплаты страховых взносов, необеспеченные соответствующими денежными поступлениями льготы по учету стажа и заработка для отдельных категорий пенсионеров и т.д. В современной пенсионной системе доля нецелевого перераспределения страхового резерва, по различным экспертным оценкам, колеблется от 1/4 до 1/3 всего объема накопленных государственных пенсионных обязательств. При этом важно отметить, что законодательство не связывает предоставление льгот с фактическим состоянием условий труда на производстве, с размером страховых взносов и своевременностью их уплаты.

В обобщенном виде структура выплат пенсий, не имеющих отношения к трудовой деятельности пенсионера, распределяется согласно рис. 9 [5, стр.111].

Рис. 9. Структура выплат пенсий, не имеющих отношения к трудовой деятельности пенсионера (из расчета суммы в 100%)

Полная ликвидация проблемы нестрахового перераспределения страховых резервов затруднена следующими обстоятельствами:

- существованием механизмов досрочного предоставления права выхода на трудовую пенсию большому числу застрахованных — в настоящее время из 29 млн пенсионеров по старости 9,5 млн человек являются получателями досрочной пенсии, иными словами, каждый третий пенсионер приобретает право на пенсионную выплату в свою пользу ранее достижения возраста выхода на пенсию, предусмотренного законом;

- сохранением за работающими пенсионерами права на получение пенсионных выплат — при неизменной численности пенсионеров по труду в последние годы на уровне 36,2—36,3 млн человек удельный вес получателей трудовых пенсий, продолжающих трудовую деятельность, за 2002—2004 гг. увеличился с 19,1% до 21,2%<*>;

- отсутствием в законодательстве пенсионной формулы на переходный период (до 2027 г.), учитывающей особенности исчисления размера трудовой пенсии в пользу застрахованных лиц, не имеющих фактически подтверженного расчетного пенсионного капитала (РПК). На практике конвертация пенсионного капитала осуществляется исходя из заработка двух последних лет, предшествующих моменту вступления в силу нового пенсионного законодательства (2000—2001 гг.), вследствие чего происходит резкое завышение величины РПК для большинства граждан, нивелируемое, в свою очередь, ограничением на соотношение среднемесячного заработка застрахованного лица и среднемесячной заработной платы в РФ в размере 1,2, что в конечном счете приводит к уравнительности пенсионных выплат по труду;

- применением в пенсионной формуле фиксированного срока выплаты пенсии, соответствующего 19 годам, без учета реальных изменений в демографической ситуации в течение всего страхового цикла — ожидаемая продолжительность жизни для населения в возрасте выхода на пенсию сегодня составляет 19,4 лет (12,6 лет для мужчин и 22,1 года для женщин) и, по прогнозным оценкам, в долгосрочной перспективе будет наблюдаться неуклонный рост периода дожития пенсионера до 22 лет к 2020 г. [6, стр. 47];

- завышением учитываемого в пенсионном капитале заработка застрахованных, проживающих в районах Крайнего Севера и приравненных к ним территориях, — по состоянию на начало 2005 г. доля пенсионеров по районам Крайнего Севера и приравненным к ним местностям составила 7,2% при среднем размере назначенных пенсий 2 651 руб. в месяц, который превышает среднероссийский размер на 30,8%.

<*> Экономически необоснованное устранение влияния страхового стажа на формирование РПК застрахованных лиц, необходимого для назначения трудовой пенсии по старости, привело к тому, что при минимально допустимом страховом стаже 5 лет за застрахованное лицо уплачиваются страховые взносы, несоизмеримые с тем объемом выплат в виде базовой части пенсии, которые будущий пенсионер получит в течение 19 лет.

Дополнительное утяжеление расходной части бюджета ОПС обусловлено принятой в современной социальной политике практикой протекционизма получателям минимальных пенсий, т.е. тем категориям застрахованных, которые по причине недостаточной продолжительности страхового стажа<*> либо крайне низкого размера заработка не могут обеспечить себе размер трудовой пенсии выше минимально установленной пенсионной выплаты.

<*> Экономически необоснованное устранение влияния страхового стажа на формирование РПК застрахованных лиц, необходимого для назначения трудовой пенсии по старости, привело к тому, что при минимально допустимом страховом стаже 5 лет за застрахованное лицо уплачиваются страховые взносы, несоизмеримые с тем объемом выплат в виде базовой части пенсии, которые будущий пенсионер получит в течение 19 лет

В последнее время высокая тарифная ставка отчислений с заработной платы на социальные, в том числе пенсионные, нужды становится обременительной для экономического развития страны в целом и для предприятий и организаций в частности. По этой причине в ходе пенсионной и налоговой реформ механизм отчислений на ОПС значительно изменился. Так, дважды уменьшался размер тарифа на ОПС и ставки ЕСН (на 1 п.п. в 2001 г. и 8 п.п. в 2005 г.), изменилась структура и упростился порядок применения уникальной для мировой практики регрессивной системы исчисления взносов и налога (в пользу наиболее высокодоходных категорий граждан) и т.п.

Анализ федеральных законов о бюджетах социальных внебюджетных фондов на 2005—2006 гг., разработанных в условиях сокращения поступлений ЕСН, со всей очевидностью свидетельствует о поспешном характере и недостаточной обоснованности резкого уменьшения размера ставки ЕСН, приведшего к снижению уровня социальных гарантий и социальной защищенности застрахованных в системе обязательного социального страхования. Государству приходится изыскивать существенные дополнительные ресурсы (из федерального и региональных бюджетов) на фоне достаточно весомого бремени финансовой ответственности, связанной с дотированием выпадающих доходов. Между тем дефицит бюджетов внебюджетных фондов продолжает иметь место, что фактически реанимирует социалистическую модель государственного социального обеспечения, и отказ от предоставления субвенций ПФР из федерального бюджета без повышения страховых тарифов в среднесрочной перспективе не представляется возможным.

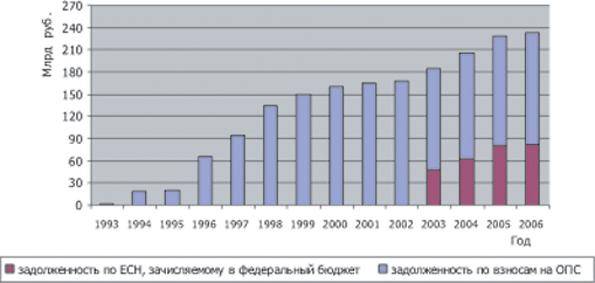

Неуклонное снижение поступлений в доходы бюджета ПФР в значительной степени обусловлено хронической задолженностью основной части плательщиков обязательных пенсионных отчислений. К моменту начала налоговой реформы уровень просроченной задолженности по взносам на пенсионные нужды составил порядка 160 млрд руб., что соответствовало 1/3 собственных поступлений бюджета пенсионной системы на 2001 г.

На современном этапе развития, несмотря на снижение темпов роста просроченной задолженности по обязательным платежам в ПФР по сравнению со второй половиной 90-х гг., отечественная система ОПС продолжает испытывать значительное негативное воздействие рассматриваемого фактора, которое проявляется в образовании и сохранении многомиллиардной задолженности не только по страховым взносам на ОПС на уровне 150 млрд руб., но и по ЕСН, зачисляемому в федеральный бюджет и направляемому в Фонд на выплату базовой части трудовых пенсий (см. рис. 10).

Рис. 10. Рост просроченной задолженности плательщиков страховых взносов на обязательное пенсионное страхование и ЕСН в 1993—2006 гг.<*>

<*> Российский статистический ежегодник. 2005: Стат. сб. / Росстат. — М., 2006. — C. 613; Социально-экономическое положение России. Январь 2006 года: Стат. сб. / Росстат. — М., 2006. — С. 208—209.

В свете вышеизложенного мобилизация просроченной задолженности плательщиков перед ПФР как одного из резервов стабилизации финансового положения Фонда является актуальной и одной из самых сложных задач пенсионной системы.

Главным фактором роста просроченной задолженности по платежам в ПФР и ЕСН долгое время являлись задержки выплаты заработной платы вследствие сложившейся дебиторской задолженности и отсутствия бюджетного финансирования. Наметившаяся с 1999 г. тенденция снижения задолженности по заработной плате в экономике позволила в определенной степени уменьшить темпы роста просроченной задолженности плательщиков перед ПФР (см. рис. 11).

Рис. 11. Динамика задолженности организаций и индивидуальных предпринимателей по заработной плате и обязательных начислений на пенсионные нужды в 2000—2006 гг. <*>

<*> Россия в цифрах. 2005: Крат. стат. сб. / Росстат. — М., 2005. — С. 346—347; Социально-экономическое положение России. Январь 2006 года: Стат. сб. / Росстат. — М., 2006. — С. 256.

В числе других причин роста просроченной задолженности можно выделить: использование натуральной формы оплаты труда в виде готовой продукции, денежных наличных средств в хозяйственной деятельности без перечисления страховых взносов и ЕСН, выплат за счет кредитов банков и др.

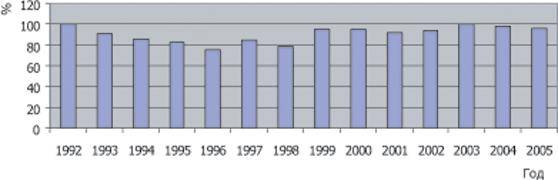

Не менее существенным фактором ухудшения финансовой обеспеченности пенсионных выплат послужило падение собираемости всех видов доходов ПФР. За 1992—1998 гг. уровень сбора страховых взносов в ПФР снизился на 21,4%, составив к концу периода 78,6%. Благодаря повышению эффективности деятельности уполномоченных служб ПФР, уменьшению задолженности по выплате заработной платы и общей относительной экономической стабилизации в стране коэффициент сбора доходов Фонда к 2000 г. повысился до 95,6%. На этапе введения ЕСН предполагалось уменьшение расходов государства на сбор взносов (за счет экономии средств на содержание аппарата управления пенсионной системой в связи с ликвидацией отдельных служб ПФР) и повышение их собираемости (в результате более эффективной работы Министерства по налогам и сборам, с 2005 г. — Федеральная налоговая служба в составе Министерства финансов). Однако на практике поступления платежей в социальные внебюджетные фонды, в т.ч. в ПФР, повысились только в первые годы функционирования системы ОПС в обновленном варианте: если с 2001 по 2003 г. коэффициент сбора взносов на пенсионные нужды вырос на 8,3 п.п., то за период 2004—2005 гг. собираемость взносов на ОПС и ЕСН вновь упала более чем на 4 п.п. (см. рис. 12).

Рис. 12. Коэффициента сбора обязательных платежей в ПФР в 1992-2004 гг.<*>

<*> С 2002 г. коэффициент сбора обязательных платежей в ПФР представляет собой средневзвешенную величину коэффициентов сбора страховых взносов на ОПС и ЕСН.

Возникновение проблемы собираемости доходов ПФР в значительной мере связано с высокой долей отчислений с заработной платы на социальное страхование и социальное обеспечение в общих расходах хозяйствующих субъектов: совокупная ставка взносов во внебюджетные фонды (с 2002 г. также ЕСН в части, зачисляемой в федеральный бюджет) составляла в 1991—1992 гг. — 38%, 1993 г. — 39%, 1994—1995 гг. — 40%, 1996—2000 гг. — 39,5%, 2001—2004 гг. — 35,6% и в настоящее время соответствует 26% (без учета взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний). Кроме того, разрастание теневого обращения денежных средств и их существенное вытеснение из легального обращения различными заменителями (ценными бумагами, договорами, фиксирующими бартерные отношения, выплатами вознаграждений в натуральной форме и т.п.) не позволяют в должной мере обеспечить стабильный сбор доходов ПФР для финансирования плановых расходов по пенсиям.

Несоблюдение необходимой дисциплины и отсутствие должной заинтересованности в уплате страховых взносов характерно не только для работодателей, но и для наемных работников, которые предпочитают отдаленным и достаточно скромным трудовым пенсиям различные виды социальных или скрытых от обязательных начислений выплат.

Напряженная ситуация складывается и в отношении уплаты страховых взносов индивидуальными предпринимателями, которые имеют значительные льготы в части регистрации, условий, размеров и сроков внесения страховых платежей и т.п.

Свою роль сыграли негативные тенденции на макроэкономическом уровне: экономический спад, неразвитый финансово-кредитный механизм, неплатежеспособность предприятий и иные причины, которые не могли не отразиться на собираемости страховых взносов в пенсионную систему.

Таким образом, основные факторы, действие которых обуславливает возникновение несбалансированности бюджета ПФР, сводятся к следующему:

- необеспеченное страховыми ресурсами увеличение расходов Фонда на выплату пенсий и пособий в одних случаях и необоснованное снижение ставок обязательных платежей на пенсионные нужды при сохранении на неизменном уровне государственных пенсионных обязательств в других;

- неконтролируемое расширение нестраховых видов пенсионных выплат;

- рост просроченной задолженности плательщиков по страховым взносам в ПФР и ЕСН в федеральный бюджет;

- падение собираемости всех видов доходов пенсионной системы;

- неэффективность управления пенсионной системой РФ, которая делает ее неспособной быстро адаптироваться к меняющимся экономическим условиям.

ЛИТЕРАТУРА

- Борисенко Н. Ю. Некоторые направления совершенствования механизмов формирования и использования финансовых ресурсов Пенсионного фонда России // Финансы и кредит. — 2004. — № 21. — С. 23—35.

- Пенсионная реформа: Сб. статей / Под ред. О.Е. Илюхина. — М.: Просвещение, 2002. — 240 с.

- Пенсионная реформа в Российской Федерации: Сб. законодат. актов / Под ред. М.Ю. Зурабова. — М.: ПФР, 2002. — 260 с.

- Роик В. Д. Концептуальные основы формирования рыночной финансовой модели социального страхования для России // Пенсионные фонды и инвестиции. — 2005. — № 4 (22). — С. 9—13.

- Соловьев А. К. Экономика пенсионного страхования: Учебное пособие для вузов. — М.: ЮНИТИ-ДАНА, 2004. — 335 с.

- Соловьев А. К., Новикова Е.Б. Актуарное обеспечение финансовой устойчивости пенсионной системы // Пенсия. — 2005 . — № 4. — С. 44—50.