Опубликовано в журнале "Финансовый менеджмент" №5 год - 2014

Чеглакова С.Г.

В статье раскрыто содержание прямого и косвенного методов анализа движения денежных средств. Даны их сравнительные характеристики, изложена методика анализа дебиторской задолженности. Приведены основные показатели, характеризующие качество ее формирования в бухгалтерском балансе. Рассмотрены также алгоритм расчета всех видов прибыли, а также факторы, влияющие на величину каждого вида прибыли.

АНАЛИЗ ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ.

ОСНОВНЫЕ МЕТОДЫ ОПЕРАТИВНОГО АНАЛИЗА ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ ОРГАНИЗАЦИИ

Анализ денежных средств может проводиться двумя методами – прямым и косвенным.

Прямой метод расчета показателей денежного потока состоит в группировке и анализе данных бухгалтерского учета, отражающих движение средств, в разрезе трех сфер деятельности и основывается на исчислении притока денежных средств. Исходным элементом является выручка.

Анализ движения денежных средств прямым методом дает возможность оценить платежеспособность предприятия, так как детально раскрывает движение денежных средств на его счетах и позволяет делать оперативные выводы относительно достатка средств для платежей по текущим обязательствам, инвестиционной деятельности и дополнительных выплат.

Достоинство использования прямого метода состоит в том, что он позволяет оценить общие суммы поступлений и оттока денежных средств, увидеть те статьи, которые формируют наибольший приток и отток денежных средств, в разрезе трех видов деятельности (текущей, инвестиционной, финансовой).

В ходе анализа выявляются суммы поступлений и выбытия денежных средств от всех видов деятельности.

От текущей деятельности

приток денежных средств формируется за счет:

– выручки от реализации;

– авансов, полученных от покупателей и прочих контрагентов;

– прочих поступлений;

отток денежных средств формируется за счет:

– платежей по счетам поставщиков и подрядчиков;

– оплаты труда;

– перечислений в фонды социального страхования;

– платежей в бюджет;

– авансов выданных;

– уплаты процентов по кредиту;

– выплат из фонда потребителей;

– краткосрочных финансовых вложений.

От инвестиционной деятельности денежный поток может быть сформирован за счет операций, связанных с приобретением и продажей основных средств, нематериальных активов.

От финансовой деятельности может быть сформирован денежный поток за счет операций, связанных с получением ссуд, займов, кредитов их возврата.

Далее выявляется общее изменение денежных средств за анализируемый период путем суммирования результатов притока и оттока денежных средств по видам деятельности. И завершается анализ движения денежных средств прямым методом сравнением их величины по бухгалтерскому балансу – денежные средства и денежные эквиваленты. Их величина должна быть равна общему изменению денежных средств за период (так как прямой метод предусматривает оборот по конкретному счету – Главной книги).

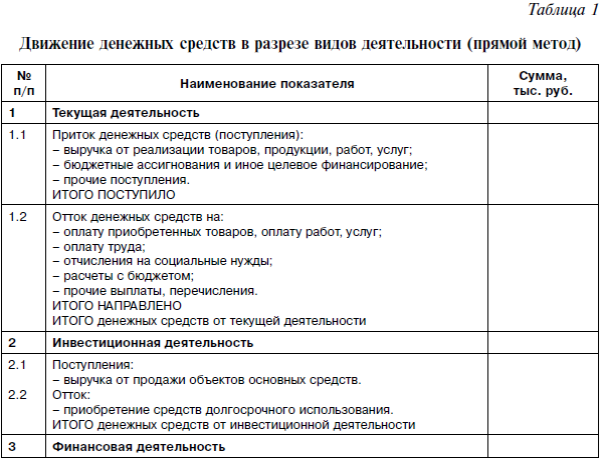

Для анализа движения денежных средств прямым методом составляется таблица, в которой должны быть отражены величины притока и оттока денежных средств в разрезе основных видов деятельности. Для этого составляется таблица с информацией о движении денежных средств в разрезе видов деятельности за конкретный период (табл. 1).

Следует выяснить, сократились или увеличились по результатам текущей деятельности денежные средства анализируемого предприятия. Определить основные каналы их расходования. Ими могут быть: оплата приобретенных товаров, работ, услуг; оплата труда и др. Далее необходимо оценить величину поступивших денежных средств, определить, за счет чего происходило это поступление: за счет получения выручки от реализации товаров, продукции, работ, услуг, за счет бюджетных ассигнований и иного целевого финансирования и поступления, за счет прочих поступлений и др.

Затем необходимо оценить поступления денежных средств от инвестиционной деятельности.

Чаще всего это бывает выручка от реализации основных средств.

Финансовая деятельность может отражать полное или частичное погашение долгосрочных и краткосрочных займов. Приток денежных средств от финансовой деятельности может характеризоваться получением долгосрочных и краткосрочных займов. Отток – погашение долгосрочных и краткосрочных займов.

Следует определить общий итог денежных средств от финансовой деятельности.

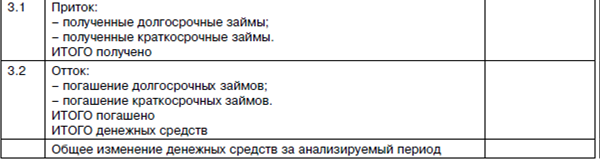

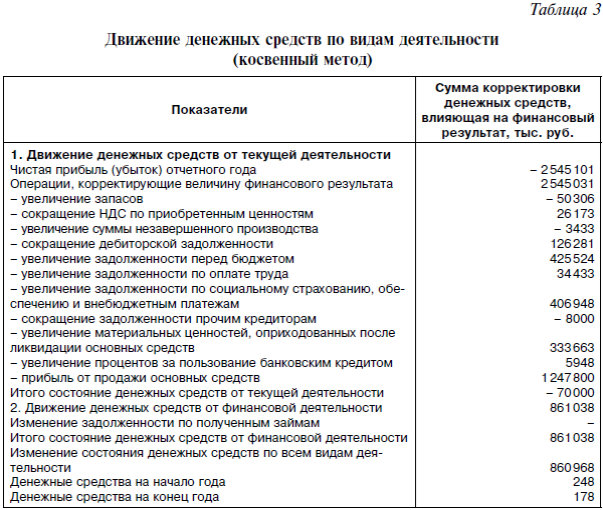

Следует сделать вывод, какой источник является основным в денежном потоке организации и какой вид деятельности приносит больший доход. Необходимо выяснить причину расхождений финансового результата и результата движения денежных средств. Выполнить это возможно, лишь используя косвенный метод анализа движения денежных средств. Однако вначале целесообразно дать оценку тем изменениям, которые произошли в состоянии активов баланса анализируемого предприятия и их источниках. С этой целью рекомендуется составить следующую таблицу (табл. 2):

Проанализировать, по каким статьям уменьшились величины, а по каким наблюдается тенденция к увеличению.

Далее следует определить, как изменения по отдельным статьям актива и пассива отразились на состоянии денежных средств и финансовом результате организации. Если в анализируемом хозяйствующем субъекте финансовый результат – убыток, следует определить влияние изменений статей баланса на формирование убытка. Для оценки реального притока денежных средств используется механизм отражения бухгалтерских операций на примере счета 62 «Расчеты с покупателями и заказчиками».

По данным формы 2 «Отчет о финансовых результатах» определяется выручка от реализации. Вышеизложенный механизм расчетов поможет рассчитать реальный приток денежных средств.

Косвенный метод основывается на идентификации и учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, т. е. исходным элементом является прибыль (корректировка с целью пересчета финансовых потоков в денежные).

На практике в большей степени применяется косвенный метод, так как он позволяет объяснить причину расхождений между прибылью и сокращением денежных средств за период, тогда как прямой метод этой взаимосвязи не показывает, а лишь детально раскрывает движение денежных средств на его счетах.

Информационное обеспечение анализа – отчетность и данные Главной книги.

При косвенном методе финансовый результат преобразуется с помощью ряда корректировочных процедур в величину изменения денежных средств по видам деятельности. Выделяют определенную последовательность таких корректировок.

Во-первых, устанавливается соотношение между финансовым результатом и собственным оборотным капиталом. Для этого устраняется влияние на финансовый результат операций начисления износа и выбытия объектов основных средств.

Объясняется это тем, что никакого воздействия на величину денежных средств операции износа и списания с баланса остаточной стоимости имущества не оказывают (в первом случае износ в виде амортизационных отчислений увеличивает себестоимость продукции и снижает прибыль, во втором случае отток средств произошел раньше, в момент их приобретения). Чтобы получить полную величину денежного потока, к чистой прибыли необходимо прибавить сумму износа и сумму убытка в размере недоамортизированной стоимости. Если в результате ликвидации основных средств были оприходованы материалы, их сумма должна быть исключена из величины чистой прибыли. Хотя такие операции и увеличивают финансовый результат, они не сопровождаются движением денежных средств.

Во-вторых, устанавливается соответствие изменений собственного оборотного капитала и денежных средств. Конкретный расчет предполагает оценку изменений по каждой статье текущих активов и текущих пассивов в бухгалтерском балансе за период.

Анализируются изменения материальных статей текущих активов. Изменение статей денежных средств является результирующей величиной. Цель анализа – показать, за счет каких статей произошло изменение денежных средств.

Начинается анализ с оценки изменений в отдельных статьях активов предприятия и их источников. Далее делаются корректировки к данным различных счетов, влияющих на размер прибыли. В основе корректировки лежат балансовое управление, связывающее начальное сальдо и конечное, а также дебетовый и кредитовый обороты.

Оценку реального притока денежных средств на предприятие от его покупателей рассмотрим на примере счета 62 «Расчеты с покупателями и заказчиками».

Сальдо этого счета представляет собой задолженность покупателей на начало (конец) периода, оборот по дебету – возникновение (увеличение) задолженности, оборот по кредиту – ее погашение.

Движение денежных средств возникает лишь при операциях, отражаемых по счету 62 «Расчеты с покупателями и заказчиками» (поступление денежных средств). Как и для любого активного счета, для счета 62 «Расчеты с покупателями и заказчиками» действует принцип определения конечного сальдо по формуле

![]()

Из данной формулы

![]()

В процессе анализа изменения статей оборотного капитала определяется, как изменение по каждой статье оборотного капитала отразилось на состоянии денежных средств предприятия.

Если в течение отчетного периода задолженность покупателей увеличилась (С-до Кт > С-до Дт), следует вывод о том, что реальный приток денежных средств в организации был ниже зафиксированного в отчете о финансовых результатах на величину разности конечного и начального остатков, и эта разность должна быть исключена из величины чистой прибыли.

Запись по дебету счета 62 «Расчеты с покупателями и заказчиками» предполагает кредит счета 90 «Продажи». Следовательно, приток денежных средств будет определяться суммой выручки от реализации и изменением величины дебиторской задолженности. Например, выручка от реализации – 100 000 руб., дебиторская задолженность на начало года – 15 000 руб., дебиторская задолженность на конец года – 20 000 руб.

Тогда реальный приток денежных средств будет равен: 100 000 – (20 000 – 15 000) = 95 000 руб.

Это означает, что на сумму 5000 руб. чистая прибыль, отраженная в отчете о финансовых результатах, была завышена в сравнении с реальным поступлением денежных средств.

Уменьшение дебиторской задолженности приведет к увеличению реального притока денежных средств, а значит, в данном случае разность между размерами дебиторской задолженности на начало и конец периода должна быть прибавлена к чистой прибыли.

Влияние на чистую прибыль операций, связанных с приобретением товарно-материальных ценностей, характеризуется тем, что увеличение остатков по счетам 10 «Материалы», 41 «Товары» и другим счетам занижает реальный отток средств.

Влияние на чистую прибыль операций, связанных с приобретением товарно-материальных ценностей, характеризуется увеличением остатков на счетах и занижает реальный отток средств (сумма увеличения остатка по материальным счетам должна быть исключена из чистой прибыли, соответственно сумма уменьшения остатков прибавляется к чистой прибыли). Например, сальдо конечное по счету 10 «Материалы» > сальдо начальное на 5000 руб.

Это означает, что если в течение отчетного периода производственные запасы увеличились на 5000 руб., то реальный отток денежных средств будет на эту величину выше, чем сумма расходов на приобретение материалов, учтенных в себестоимости реализованной продукции. По этой причине прибыль оказалась завышенной на 5000 руб. и должна быть уменьшена на эту величину.

У операций, отражаемых на пассивных счетах, механизм воздействия на движение денежных средств обратный. Рост остатков по статьям текущих обязательств свидетельствует о том, что большая величина активов предприятия и производимых им затрат остается неоплаченной.

Например, увеличение остатков кредиторской задолженности говорит о том, что поставленные материальные ценности или оказанные услуги остаются неоплаченными, в то время как предприятие продолжает расходовать материальные ценности и списывать их на себестоимость продукции. Увеличение задолженности по оплате труда означает, что реально было начислено больше, чем выплачено. Таким образом, при увеличении остатков на пассивных счетах величина себестоимости оказывается завышенной в сравнении с реальным расходом денежных средств предприятием, а финансовый результат заниженным, и наоборот.

Все приведенные примеры предполагают следующую методику корректировки при расчете величины денежного потока:

1) увеличение остатков по статьям текущих активов должно быть исключено, а уменьшение – прибавлено к показателю чистой прибыли или убытка;

2) увеличение остатка по статьям текущих активов должно быть прибавлено к финансовому результату, а уменьшение – исключено.

Таким образом, анализ движения денежных средств косвенным методом дает возможность сделать выводы о том:

– в каком объеме и из каких источников были получены поступившие на предприятие денежные средства, и каковы основные направления их использования;

– способно ли предприятие в результате своей текущей деятельности обеспечить превышение поступлений денежных средств над платежами, и если да, то насколько стабильно такое превышение:

– в состоянии ли предприятие расплатиться по своим текущим обязательствам;

– достаточно ли полученной прибыли для обслуживания его текущей деятельности;

– чем объясняются расхождения величины полученной прибыли и наличия денежных средств и др.

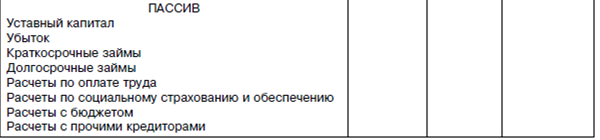

Пример механизма корректировки финансового результата отражен в табл. 3.

Данные таблицы свидетельствуют о том, что денежные средства уменьшились на 70 000 руб., от финансовой деятельности – увеличились на 860 968 руб. за счет получения займов.

Должна быть идентичность расчетных значений показателей прямым и косвенным методами.

АНАЛИЗ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ

На эффективность работы оборотного капитала непосредственное влияние оказывает дебиторская задолженность. А ее уменьшение или увеличение влияет на финансовое состояние предприятия в целом.

Значительный удельный вес дебиторской задолженности в составе текущих активов может свидетельствовать о неверно выбранной кредитной политике по отношению к покупателям, либо об увеличении объема продаж, либо о неплатежеспособности и банкротстве покупателей.

Невысокий удельный вес или снижение дебиторской задолженности в структуре компонентов оборотного капитала может оцениваться положительно, если оно происходит за счет периода ее погашения. Но если она снижается за счет уменьшения реализации продукции, то это свидетельствует о снижении деловой активности. Следовательно, рост дебиторской задолженности не всегда оценивается отрицательно, а снижение – положительно.

Анализ дебиторской задолженности заключается в изучении:

– динамики дебиторской задолженности;

– состава, причины и давности ее образования;

– наличия нереальных для взыскания сумм, по которым истекают сроки исковой давности.

Если анализ проводится внутренними пользователями информации, для более детализированного анализа рекомендуется использовать сведения о покупателях и заказчиках (название организации), дату образования задолженности, задолженность на начало и конец периода, дату и сумму отгруженного товара и дату и сумму оплаченного. Также целесообразно дебиторскую задолженность классифицировать по срокам ее образования: до 1 месяца, от 1 месяца до 3, от 3 до 6, от 6 до 1 года, более года. Такая информация позволит составить четкую картину состояния расчетов с покупателями и выявить просроченную задолженность.

Распространенным приемом анализа дебиторской задолженности является анализ ее состава по срокам погашения, позволяющий выделить ту часть, которая может быть причислена к сомнительной дебиторской задолженности. Для этого отражается вся отгрузка продукции в определенном месяце и ведется учет оплаты по месяцам. На основании исходных данных о величине отгруженной продукции и ее оплате могут быть рассчитаны средние проценты оплаты по месяцам и определен средний процент остающейся неоплаченной продукции за период. Таким способом дается оценка «качества» дебиторской задолженности. Например, если средний процент неоплаченной дебиторской задолженности за период составляет 16%, тогда при оценке «качества» дебиторской задолженности и выявлении в ее составе труднореализуемой задолженности балансовая величина задолженности покупателей умножается на средний процент неоплаченной продукции. Это очень важно при оценке платежеспособности организации.

Если, например, величина дебиторской задолженности по бухгалтерскому балансу составляет 50 млн руб., а средний процент неоплаченной дебиторской задолженности – 16%, то в расчет коэффициентов платежеспособности при проведении анализа внутренними пользователями информации войдет величина 42 млн руб. (50 – 50 х 0,16).

Основным критерием оценки дебиторской задолженности служит ее оборачиваемость, поэтому для оперативного анализа дебиторской задолженности используется следующая система показателей (они аналогичны показателям, характеризующим эффективность работы оборотного капитала):

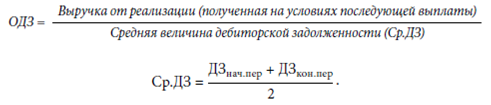

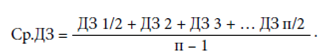

- Оборачиваемость дебиторской задолженности (ОДЗ):

Если в течение года величина выручки от реализации значительно изменялась по месяцам, то применяется способ расчета средней величины дебиторской задолженности, основанный на ежемесячных данных:

- Период погашения дебиторской задолженности (ППДЗ):

![]()

Следует отметить, что, чем больше период просрочки задолженности, тем выше риск ее непогашения.

3. Доля дебиторской задолженности в общем объеме текущих активов (ДЗ в ТА):

![]()

4. Доля сомнительной дебиторской задолженности в составе дебиторской задолженности (ДСЗД ДЗ):

![]()

Этот показатель характеризует «качество» дебиторской задолженности. Тенденция к ее росту свидетельствует о снижении платежеспособности.

Существуют некоторые общие рекомендации, позволяющие управлять дебиторской задолженностью:

– контролировать просроченную задолженность;

– ориентироваться на большее число покупателей, чтобы уменьшить риск неуплаты одним крупным покупателем;

– следить за соотношением дебиторской и кредиторской задолженностей (так как преобладание дебиторской задолженности создает угрозу финансовой устойчивости, а превышение кредиторской задолженности может привести к неплатежеспособности предприятия);

– предоставлять скидки при досрочной оплате и др.

Если расчеты за оказание услуг, приобретение материалов производятся на условиях последующей оплаты, то можно говорить о получении предприятием кредита от своих поставщиков и подрядчиков. Само предприятие выступает кредитором своих покупателей и заказчиков. Поэтому от того, насколько сроки предоставленного предприятию кредита соответствуют общим условиям его производственной и финансовой деятельности (длительности нахождения материалов в запасах, периоду их преобразования в готовую продукцию, сроку погашения дебиторской задолженности), зависит финансовое благополучие предприятия.

АНАЛИЗ СОСТАВА И ДИНАМИКИ ПРИБЫЛИ

Финансовый результат оценивается системой показателей и отражается в отчете о финансовых результатах и приложении к бухгалтерской отчетности «Отчет о движении капитала».

Обобщенная информация для анализа финансовых результатов также представлена в бухгалтерском балансе.

Показатели финансовых результатов составляют основу экономической деятельности предприятия и в системе оценки результативности и деловых качеств являются результативными. Это обосновывается тем, что в современной ситуации прибыль выступает важнейшим фактором стимулирования производственной и предпринимательской деятельности предприятия. Ее рост создает финансовую базу для самофинансирования, расширенного воспроизводства, решения проблем социального и материального характера. Она является важнейшим источником формирования доходов бюджета.

Прибыль предприятия получают главным образом от реализации продукции, а также от других видов деятельности (сдача в аренду основных фондов, коммерческая деятельность на фондовых и валютных биржах и т. д.). Только после продажи продукции чистый доход принимает форму прибыли. Следовательно, чем больше предприятие реализует рентабельной продукции, тем больше получит прибыли, тем лучше его финансовое состояние. Поэтому финансовые результаты деятельности следует изучать в тесной связи с использованием и реализацией продукции.

Финансовые результаты деятельности предприятия характеризуются и уровнем рентабельности. Их значимость обоснована тем, что, чем выше уровень рентабельности, тем выше эффективность хозяйствования предприятия как самостоятельного товаропроизводителя.

Объем реализации, величина прибыли, уровень рентабельности зависят от производственной, снабженческой, сбытовой и коммерческой деятельности предприятия, поэтому можно утверждать, что эти показатели характеризуют все стороны хозяйствования.

В процессе анализа исследуются следующие составляющие прибыли:

1) маржинальная прибыль (разность между выручкой и прямыми производственными затратами по реализованной продукции);

2) прибыль (убыток) от реализации продукции, товаров, услуг (разность между суммой маржинальной прибыли и постоянными расходами отчетного года);

3) балансовая прибыль (валовая) (финансовые результаты от реализации продукции, работ и услуг, доходы и расходы от финансовой и инвестиционной деятельности, прочие доходы и расходы);

4) налогооблагаемая прибыль (разность между балансовой прибылью и суммой прибыли, облагаемой налогом на доход (по ценным бумагам и от долевого участия в совместных предприятиях), а также суммы льгот по налогу на прибыль в соответствии с налоговым законодательством, которые периодически пересматриваются);

5) чистая (нераспределенная) прибыль (прибыль, которая остается в распоряжении предприятия после уплаты всех налогов, экономических санкций и прочих обязательных отчислений);

6) капитализированная (реинвестированная) прибыль – это часть нераспределенной прибыли, которая направляется на финансирование прироста активов, т. е. в фонд накопления;

7) потребляемая прибыль – та ее часть, которая расходуется на выплаты дивидендов, персоналу предприятия или на социальные программы.

В процессе анализа необходимо изучить состав балансовой прибыли, ее структуру, динамику и выполнение плана за отчетный год. При изучении динамики прибыли следует учитывать инфляционные факторы изменения ее суммы. Для этого выручка корректируется на средневзвешенный индекс роста цен на продукцию предприятия в среднем по отрасли, а затраты по реализованной продукции уменьшаются на их прирост в результате повышения цен на потребленные ресурсы за анализируемый период.

После этого изучаются факторы изменения каждой составляющей общей суммы прибыли. Например, прибыль от реализации продукции, работ, услуг. Факторы – объем продаж (на его изменение влияют изменение переходящих остатков готовой продукции, изменение остатков неоплаченной продукции, объем выпуска продукции); структура продаж; цены реализации (качество продукции, конъюнктура рынка, рынки сбыта, инфляция, сроки реализации); себестоимость продукции.

Прибыль от инвестиционной и финансовой деятельности. Факторы: себестоимость продукции; прибыль от реализации имущества; прибыль от участия в совместных организациях; проценты к получению; проценты к уплате.

ФАКТОРНЫЙ АНАЛИЗ ПРИБЫЛИ

Основную часть прибыли предприятия получают от реализации продукции и оказываемых услуг. Фактически полученная в отчетном периоде в процессе реализации прибыль может отличаться от прибыли за прошлый период или от плановой в результате воздействия ряда внешних и внутренних факторов. В связи с этим при анализе важно не только дать общую оценку динамики и выполнения плана по прибыли от реализации товаров, продукции, работ и услуг, но и всесторонне изучить факторы, на нее влияющие, определить степень влияния каждого из них.

Основными факторами, воздействующими на прибыль от реализации продукции (работ и услуг), являются:

– объем реализации;

– отпускные цены на реализованную продукцию;

– цены на сырье, материалы и услуги, участвующие в процессе производства (изменение себестоимости);

– структурные сдвиги в объеме реализованной продукции;

– изменение себестоимости реализованной продукции за счет структурных сдвигов в составе продукции.

Существует определенная методика формализованных расчетов факторных влияний на прибыль. Она базируется на расчетах, которые можно выполнить способом цепных подстановок либо способом абсолютных разниц.

Рассмотрим степень влияния некоторых факторов на сумму изменения прибыли от реализации продукции, работ, услуг.

Следует помнить, что расчет общего изменения прибыли (П) от реализации продукции основывается на определении отклонений прибыли между базисным периодом и отчетным:

![]()

Необходимое условие аналитической работы в этом направлении – соблюдение равенства между данным отклонением и суммой факторов, повлекших за собой изменение прибыли.

1. Расчет влияния на прибыль изменения отпускных цен на реализованную продукцию (П1).

Величина прибыли находится в прямой зависимости от изменения отпускных цен на продукцию, поскольку представляет собой разницу между стоимостью реализованной продукции (без НДС и акциза) и ее полной стоимостью.

Выявляется разница между реализованной продукцией в отчетном году в ценах отчетного года ![]() и реализованной продукцией в отчетном году в ценах базисного года

и реализованной продукцией в отчетном году в ценах базисного года ![]()

![]()

Для выполнения расчетов необходимы данные о количестве реализованной продукции (с) в отчетном году и цене реализованной продукции (ц) в отчетном году и базисном, так как формула имеет вид:

![]()

2. Расчет влияния на прибыль изменений в объеме реализованной продукции (П2).

Между изменением объема реализованной продукции и размером полученной прибыли существует прямая пропорциональная зависимость при реализации рентабельной продукции и обратная зависимость – при реализации убыточной. Увеличение объема рентабельной продукции приводит к увеличению массы прибыли. Чтобы определить данную зависимость, первоначально определяется коэффициент изменения реализованной продукции (К1). Он равен отношению фактической себестоимости реализованной продукции за отчетный период в ценах базисного года ![]() к себестоимости реализованной продукции базисного года

к себестоимости реализованной продукции базисного года ![]()

![]()

Этот показатель может определяться исходя из объема реализации продукции (В) в сопоставимых ценах реализации. Тогда он будет равен отношению фактического объема реализации продукции за отчетный период в ценах базисного года ![]() к объему реализации продукции базисного года

к объему реализации продукции базисного года ![]()

![]()

Зная коэффициент изменения объема реализации продукции, можно определить влияние изменения объема реализации продукции на сумму прибыли по следующей формуле:

![]()

3. Расчет влияния на прибыль от реализации продукции изменений в структуре и ассортименте продукции (П3).

Данное влияние обусловлено тем, что рентабельность различных изделий неодинакова. При увеличении в составе реализованной продукции доли изделий с рентабельностью выше средней по предприятию сумма прибыли возрастает, и наоборот. Влияние на прибыль изменения по сравнению с прошлым годом ассортимента и структуры реализованной продукции можно определить как разность между прибылью, полученной от фактически реализованной продукции, в ценах и себестоимости базисного года ![]() и произведением прибыли базисного года

и произведением прибыли базисного года ![]() и коэффициента изменения реализованной продукции (К):

и коэффициента изменения реализованной продукции (К):

![]()

4. Расчет влияния на прибыль изменения себестоимости реализованной продукции (П4).

Существенное влияние на сумму прибыли может оказать изменение себестоимости реализованной продукции. Между уровнем себестоимости и прибылью наблюдается обратная зависимость: снижение себестоимости продукции приводит к увеличению суммы прибыли, и наоборот. Это связано с тем, что сумма прибыли определяется как разность между стоимостью реализованной продукции в оптовых ценах (без НДС и акциза) и ее себестоимостью.

Влияние изменения себестоимости продукции на сумму прибыли определяется путем сравнения фактической себестоимости реализованной продукции с базисной себестоимостью реализованной продукции по формуле

![]()

В данном случае необходимо себестоимость реализованной продукции отчетного года пересчитать в ценах и тарифах базисного периода ![]() Разность между фактической себестоимостью реализованной продукции отчетного периода

Разность между фактической себестоимостью реализованной продукции отчетного периода ![]() и данной себестоимостью продукции будет являться искомым результатом.

и данной себестоимостью продукции будет являться искомым результатом.

5. Расчет влияния на прибыль изменений себестоимости за счет структурных сдвигов в составе продукции (П5).

Составляющими расчетной формулы являются:

– себестоимость продукции базисного года ![]()

– фактическая себестоимость реализованной продукции за отчетный период в ценах и тарифах базисного года ![]()

– коэффициент роста объема реализации в оценке по отпускным ценам (К2):

![]()

После выявления факторных отклонений прибыли следует подсчитать общее изменение прибыли от реализации за отчетный период. Оно равно сумме факторных отклонений и выражается следующим равенством:

![]()

Знание и применение методик в практическом анализе для оценки состава прибыли, выявления факторов, влияющих на ее формирование, помогут в принятии управленческих решений стабилизации и развития предприятия не только на среднесрочную, но и долгосрочную перспективу.